Archivado en Documentacion, Socio Economico

Algunas generales consideraciones sobre el Sistema Financiero (junio 2019)

La Banca tiene que convivir con tres desafíos:

- De Pasado: aún mantiene en sus tripas un considerable volumen de activos, sobre todo inmobiliarios, que amenazan sus balances

- De Presente, el margen estrechado por unos tipos de interés muy reducidos

- De Futuro, hacer frente y adaptarse a la Revolución Digital

En cada uno de esos espacios temporales se tienen líneas de gestión que modulan dichos riesgos o, mejor dicho, desafíos.

- Los balances han sido objeto de un fuerte saneamiento, la mayor parte contra Reservas y Resultados en la Banca no intervenida, y mantienen dichos activos, normalmente en sociedades participadas y por lo tanto fuera de Balance. Los cuales, en una coyuntura de precios inmobiliarios crecientes, vuelven a tener un considerable valor de mercado y su venta produce resultados extraordinarios

- Es cierto que los precios estrechan los márgenes financieros y que el cobro de comisiones cuenta con una gran resistencia por parte de los usuarios y sus asociaciones. Y en un entorno muy competitivo de empresas muy eficientes (a pesar de un número cada vez menor de operadores) los precios presionan mucho, tanto a los costes como a los beneficios. Pero menores tipos favorecen la expansión del negocio de crédito (ojo a las burbujas) y producen menos morosidad, además se orientan los productos no tanto a créditos a largo plazo de tipos variables muy bajos - como pueden ser la hipotecas - como a créditos de ciclos más cortos de inversión a precios sustancialmente más altos que el euribor, como es el crédito consumo.

- El Desafío Digital, lo es, pero también es cierto que por la naturaleza de sus negocio los datos pormenorizados y cuantiosos de sus clientes hacen que, tanto el tratamiento Big Data como el desarrollo de la AI constituyan una enorme posibilidad de explotación y rentabilización de su negocio. Además, están incorporando las fintech al perímetro de sus prescriptores, cuando no directamente internalizándolas o constituyendo plataformas comunes con otras entidades de la competencia. Asimismo, están probando e incorporando la tecnología blockchain, muy pendientes de la programación cuántica y de la nueva frontera de comunicación y conectividad que supone el 5G.

- También hay que considerar que los grandes bancos españoles están muy internacionalizados. Lo que supone diversificación geográfica de los riesgos, a la vez que como consecuencia de que se trata de filiales autónomas limitan los mismos.

La mayor parte de analistas ponen, por tanto, el foco de la sostenibilidad del sistema financiero en aspectos muy internos del mismo y también en relación con su capacidad de competir, e incluso sobrevivir, en un entorno en el que las Big Tech lo pueden todo.

No es menor esto último, pues su enorme poder de mercado, y su comportamiento como nuevos y sui generis monopolios, necesitarían un tratamiento más amplio que sobrepasa a estos breves comentarios. Pero sería necesario - incluso para el buen funcionamiento del propio sistema económico - unas iniciativas regulatorias globales que limitaran dicho poder de mercado, a modo de nueva legislación antitrust.

Sin embargo, pueden suponer, ya lo son, unos rocosos competidores al sector en medios de pago; y empiezan a surgir fintech que se adentran tanto en el negocio de la financiación como de los depósitos. Pero, en la medida que el dinero bancario sigue siendo una parte fundamental de la oferta monetaria y ésta está nominada en moneda fiduciaria, va a seguir siendo un sector, mercado o como se le quiera denominar, sujeto a regulación monetaria pública, por lo que la amenaza de los Amazon y Google, no va a venir tanto por la “suplantación” del sector financiero formal, como por la posibilidad de que realmente se conviertan en sus accionistas mayoritarios, si llegara el caso.

Otra cuestión es la que se plantea si analizamos como están funcionando los sistemas y mercados de financiación de la inversiones globales. Recientemente, Roberto Perotti hacía un análisis macro sobre una situación que afecta, y mucho, a la economía global y subsidiariamente a los mercados y operadores financieros. Resumiendo, viene a plantear que en el mundo hay una cantidad enorme de inversión disponible. Dicha inversión busca lógicamente Seguridad y Rentabilidad. Probablemente la inversión más segura y rentable la “copan” los grandes operadores tecnológicos, que tiene tal capacidad de generación de “Caja” que ni siquiera reinvierten la cantidad de capital que podrían (un problema histórico de los monopolios), y no necesitan pues de los mercados para financiarse. ¿Qué hace o busca el resto de Capital disponible para la Inversión? buscar destinos alternativos seguros y rentables. Pero esas alternativas se ubican en gran medida en un mundo productivo en cambio y transformación. Por poner un ejemplo, financiar la industria de componentes del automóvil puede ser muy seguro y rentable... a corto plazo, pues en quince años a lo sumo quien invierta en la fabricación de embragues “se los va a tener que comer” porque el coche eléctrico no necesita embragues. ¿Qué se está produciendo? pues que detrás de la creciente subida de precios y generación de burbuja en todo el mundo está el hecho de que el mercado inmobiliario es uno de los sectores que ofrece esa Seguridad y Rentabilidad que exige el Capital. Conclusión, ¡Ojo Cuidao! Pues ya tenemos la constatación de cómo esto impacta en la estabilidad económica, el sistema financiero y las finanzas publicas...

Aterrizando más en lo cercano

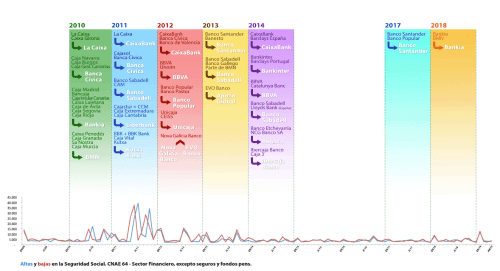

La reciente y continua reestructuración del sistema financiero, responde sobre todo a los elementos relacionados con lo anteriormente expuesto de Pasado y Presente.

La situación actual necesita, no obstante, determinados contrapuntos que no se suelen escuchar, sobre todo a los gestores y, algunos, a los reguladores:

- Las sucesivas fusiones y reducciones costes, para las entidades resultantes les ha comportado una enorme ganancia de cuota de mercado, todo lo cual supone:

- Alta Rentabilidad derivada de una recuperación muy importante de los Beneficios. Lo cual como señala Carlos Martín Urriza, Director del Gabinete Técnico Confederal de CCOO, comportaría que el comparativo menor nivel de capitalización de la banca española se hiciera de manera más intensiva contra reparto de dividendo (estudios del BdE recogen que la banca española es de las que más dividendo reparte), a pesar de una cierta infravaloración bursátil, no parece muy prudente en esta coyuntura “destacar” en dicho reparto y sí en capitalización, como por otra parte están haciendo con mayor intensidad las entidades cuyo principal accionista son fundaciones bancarias.

- Mejora sustancial de la Eficiencia, sobre todo por reducción de plantillas, y también por desarrollos tecnológicos.

- Un incremento brutal de la productividad medido como se quiera hacer, por ejemplo, en función de activos administrados por la Plantilla actual.

- También dichas fusiones suponen riesgos de exclusión financiera:

-

- Desaparición de redes, sobre todo en entornos rurales que, además, padecen déficits de conectividad; y todo ello coadyuva en la profundización de eso que denominamos “la España Vaciada”. Pero también la exclusión social financiera de clientes no rentables, por criterios de renta o por no acceso a conectividad digital (que además son dos factores muy correlacionados)

- Asimismo, hay un riesgo de litigios pendientes que están en procesos judiciales que pueden comportar cuantiosas pérdidas sí se materializarán. Fundamentalmente los que se derivan de las cláusulas suelo, los gastos de hipotecas, actos jurídicos documentados, IRPH…

- En cuanto a los modelos de negocios, dos llamadas de atención a reguladores y supervisores: el crecimiento del crédito consumo y la proliferación de fintech

- El Crédito Consumo crece en muchos casos fuera de balance, a través de entidades de financiación no supervisadas por el BdE. ¿Cúales son los riesgos? Se trata de productos poco especializados, muy estandarizados, y dirigidos a clientes con menos renta y más riesgo, por lo tanto, con precios más altos. La proliferación del negocio estandarizado, frente al especializado, comporta el riesgo de que genera más problemas de Gobernanza y la exposición al cambio de ciclo suele alimentar riesgos sistémicos (#RemenberSavingBanks).

- En cuanto a determinadas fintech, no estar en el perímetro de la supervisión y, en muchos casos, desarrollarse sobre los datos de experiencia observada el riesgo es que son tremendamente procíclicas, lo cual supone un riesgo en caso de cambio de ciclo.

- Por otra parte, estarían los elementos relacionados con los riesgos sistémicos que se podrían afrontar mejor si se terminara de conformar la Unión Bancaria en dos sentidos: la creación de un Fondo de Garantía de Depósitos Europeo y la posibilidad de que se conformaran entidades de tamaño europeo. Ambas posibilidades comportan mutualizar riesgos, evitar la hiper concentración de riesgos en países concretos y mejores herramientas para evitar la transferencia de riesgos entre sistema financiero y finanzas públicas, en ambas direcciones; aunque sabemos que, sobre todo en países como Alemania, hay mucha resistencia a estas políticas. Por otra parte, si los cambios que se producen en las instituciones europeas comportasen cambios tales como un cambio en la política del BCE hacia una subida de tipos esto puede suponer la quiebra de la propia Unión, pues no sería soportable la transferencia de rentas que ello supondría desde los países del sur hacia los países del norte.

- La función social del sistema financiero. Cada vez se expresan más opiniones acerca de la función social de casi cualquier actividad económica, expresada si se quiere en términos de sostenibilidad. Hemos visto alguno de los riesgos asociados a la actividad y como impactan en ciudadanos, clientes y plantilla, y sobre todo tenemos la experiencia aún reciente de la Crisis Financiera de 2007. Economistas como Mariana Mazzucato hablan del Estado Emprendedor en un sentido muy integral en diversas líneas de gestión, Tecnología, Educación, Vivienda, Medio Ambiente y también, cómo no, sistema financiero.

- Garantizar el acceso sostenible a los productos financieros es un vector de integración social y de Igualdad. Es en ese sentido en el que hay que plantearse cúal puede ser la función y oportunidad del mantenimiento o creación de una banca pública. Realidad, que por otra parte, existe en la mayor parte de los países de nuestro entorno. Y en este sentido debe existir una prioridad, sea por convicción o no, Bankia, la actual y existente banca pública -pues es mayoritariamente propiedad del Estado-, no debería privatizarse, sobre todo, si va a aumentar las pérdidas de capital público, si se tiene que hacer a los actuales, y casi seguro futuros, precios de mercado.

- Por otra parte, sería el momento de reforzar estrategias de medio y largo plazo como el que están realizando las entidades cuyo accionista mayoritario son fundaciones bancarias y “levantarles” la obligación –más doctrinal que otra cosa- de tener que salir sí o sí a Bolsa.

-

Y también, y como no, apuntes laborales:

La Gestión de los problemas de pasado y presente se constatan en la continua reestructuración laboral del sector y los EREs que de ella se derivan.

En términos generales se sigue materializando de forma implícita un Contrato Social, vigente desde los primeros procesos de fusión a finales de los 80, acerca de cómo se ha de llevar a cabo esa reestructuración: de la manera menos traumática posible para las plantillas salientes.

Pero CCOO exigimos que se renueve dicho contrato de manera explícita. Primero porque en origen se conformó como Pacto Intergeneracional: garantías para que las personas que salen lo hicieran en condiciones lo más voluntarias y mejores posibles; y la renovación de plantillas, con nuevas capacidades, se hiciera en condiciones laborales dignas.

En el sector durante la crisis, entre 31 de diciembre de 2008 y 31 de diciembre de 2018, se han eliminado 88.856 empleos netos, pero en realidad desde 2008 han salido 112.150 personas. Esto quiere decir que se han incorporado más de 23.294 personas jóvenes (fuente Anuario BdE).

Sin duda, la negociación colectiva sectorial está abordando y renovando las condiciones laborales del sector (desde principios de este año se están negociando los tres grandes convenios del sector, Banca, antiguas Cajas y Cooperativas de Crédito), y es en esos convenios en los que se materializaran las condiciones laborales renovadas: las de las personas que ingresan y la gran cantidad de personas que aún permanecerán.

Es con ese grupo de personas con los que se ha de renovar explícitamente dicho Contrato Social, incorporando de manera explícita las garantías de Empleabilidad, Promoción y Desarrollo, fundamentalmente a través de la Recualificación Continua.

Cualificación y Formación que dista mucho de lo que los supervisores y reguladores entienden que debe ser la Formación Acreditativa, ya sea MiFID, Seguros o nueva Ley Hipotecaria, que por inútil deja mucho que desear. Apostar por elevar la profesionalización de las plantillas y centrar el objetivo en mejorar las labores de seguimiento del crédito y asesoramiento al cliente en un entorno en el que, además, la tecnología acompaña y genera nuevas maneras más eficientes de garantizar y mejorar la relación con el cliente (gestores/as personales, centros multicanalidad, atención a distancia,…)

En definitiva estamos planteando, a modo de un Nuevo Contrato Social, establecer protocolos acordados con empresas y/o patronales que permitan abordar una Transición Justa en los procesos de transformación que están desarrollándose en todos los sectores y sus empresas.